Блог им. svoiinvestor |Инфляция в начале сентября — проблемы всё те же: топливный кризис, устойчивое кредитование и рост цен на бытовые услуги. Ключевая 20%?

- 12 сентября 2024, 07:20

- |

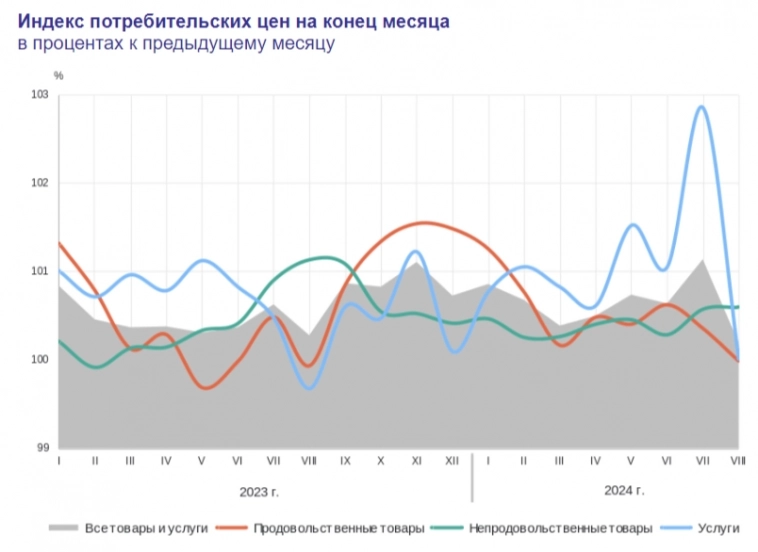

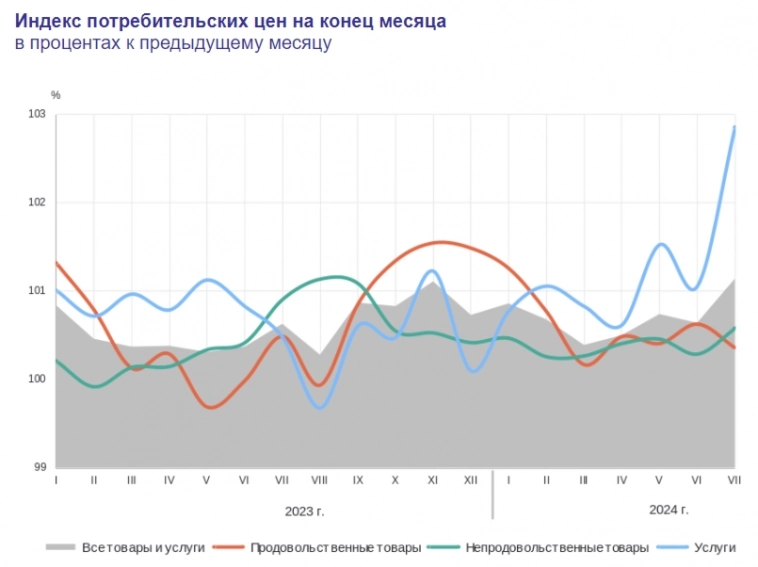

Ⓜ️ По данным Росстата, за период с 3 по 9 сентября ИПЦ вырос на 0,09% (прошлые недели — -0,02%, 0,03%), с начала сентября 0,08%, с начала года — 5,35% (годовая — 8,97%). Дефляционная неделя прошла (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило, 5 неделя показала -0,2%) и наступила реальность, темпы в очередной раз высокие. Главное, что Росстат пересчитал месячную инфляцию августа — 0,2% и она оказалась выше недельной (недельная — 0,11%, я вас предупреждал, т.к. недельная корзина включает мало услуг, а они росли в цене опережающими темпами, то пересчёт неминуемо был бы выше), это подводит нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. svoiinvestor |Индекс RGBI на дне, даже спрос во флоатере на аукционе снизился в 2 раза. Как будут восполнять дефицит бюджета — непонятно!

- 06 сентября 2024, 16:17

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его провидении индекс RGBI находился на уровне 103 пунктов, коррекция на фондовом рынке и инфляционное давление всему виной. Министерство предложило флоатер и классику — аукцион состоялся (если верить словам регулятора, что ставка снизится в ближайшие годы, то во флоатаре занимать выгодно, ибо занимать классике на 10-15 лет под 16% доходность не комильфо). Вторичный рынок ОФЗ всё так же находится под давлением, и на это есть причины:

🔔 Будем держать ставку высокой сколько потребуется для возвращения инфляции к цели. Если потребуется, готовы к повышению — заявила глава ЦБ Эльвира Набиуллина.

🔔 По данным Росстата, за период с 27 августа по 2 сентября ИПЦ снизился на 0,02% (прошлые недели — 0,03%, 0,04%), с начала сентября -0,01%, с начала года — 5,17% (годовая — 8,9%). Недельная дефляция зафиксирована впервые с февраля 2023 г. Интересно, как Росстат пересчитает месячную инфляцию августа (недельная корзина включает мало услуг, а они росли в цене опережающими темпами), если рост составит 0,2%, то это выведет нас на ~9 saar, что многовато и явно не вписывается в планы регулятора по году (6,5-7%).

( Читать дальше )

Блог им. svoiinvestor |Под конец августа мы фиксируем дефляцию. Потреб. спрос наконец-то снизился, но цены на бензин/бытовые услуги продолжают увеличиваться

- 05 сентября 2024, 14:10

- |

Ⓜ️ По данным Росстата, за период с 27 августа по 2 сентября ИПЦ снизился на 0,02% (прошлые недели — 0,03%, 0,04%), с начала сентября -0,01%, с начала года — 5,17% (годовая — 8,9%). Недельная дефляция зафиксирована впервые с февраля 2023 г. (снижение цен составило 0,02% из-за падения цен на огурцы), в этот раз плодоовощному сезону (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило) помогло падение цен на авиабилеты (-8,8%, летний сезон окончен). Интересно, как Росстат пересчитает месячную инфляцию августа (недельная корзина включает мало услуг, а они росли в цене опережающими темпами), если рост составит 0,2%, то это выведет нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

Блог им. svoiinvestor |Под конец августа инфляционные данные не вселяют надежду на стабилизацию ключевой ставки, в сентябре можем увидеть повышение!

- 29 августа 2024, 10:17

- |

Ⓜ️ По данным Росстата, за период с 20 по 26 августа ИПЦ вырос на 0,03% (прошлые недели — 0,04%, 0,05%), с начала августа 0,12%, с начала года — 5,19% (годовая — 9,02%). С учётом того, что дефляции в августе не произошло (инфляция к концу лета обычно снижается из-за нового урожая, но в этом году большинство растущих компонентов перекрывает этот фактор), августовская инфляция нас выведет на 0,2% — это ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 14 неделю подряд (скрывают — жди беды), напомню вам, что вес бензина в ИПЦ весомый ~5%. Розничные цены на бензин подорожали за неделю на 0,22% (прошлые недели — 0,28%, 0,29%), дизтопливо на 0,06%. Несмотря на то что Россия продлила запрет на экспорт бензина до конца 2024 г., рост цен продолжился, биржевая цена 92 сейчас находится на максимумах этого года (в период с конца мая по июль включительно запрет отменяли, тогда рост и начался).

( Читать дальше )

Блог им. svoiinvestor |При снижении индекса RGBI Минфин вновь прибегнул к флоатеру, но выручка слишком мала, премии в выпусках не наблюдается!

- 23 августа 2024, 08:49

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его провидении индекс RGBI находился ниже 105 пунктов, напомню, что неделю назад он был выше 107 пунктов, чем и воспользовался Минфин, отказавшись от размещения флоатера (эйфория по поводу окончания повышения ставки была преждевременной). В этот раз министерство предложило флоатер и классику — аукцион состоялся. Всё же напряжённость на вторичный рынок ОФЗ вернулась:

🔔 Будем держать ставку высокой сколько потребуется для возвращения инфляции к цели. Если потребуется, готовы к повышению — заявила глава ЦБ Эльвира Набиуллина.

🔔 По данным Росстата, за период с 13 по 19 августа ИПЦ вырос на 0,04% (прошлые недели — 0,05%, 0%), с начала августа 0,09%, с начала года — 5,15% (годовая — 9,04%). Вторую неделю подряд инфляции не может помочь плодоовощной сезон, большинство растущих компонентов перекрывает этот фактор. Опрос инФОМ в августе показал, что ожидаемая инфляция увеличилась с 12,4% до 12,9% (максимальный уровень с декабря 2023 г., когда ключевую ставку подняли до 16%), а наблюдаемая с 14,2% до 15% (месяц назад снижалась).

( Читать дальше )

Блог им. svoiinvestor |Дефляция в августе — миф! Несмотря на продление запрета на экспорт бензина, цены увеличиваются/потреб. активность растёт 2 неделю подряд

- 22 августа 2024, 10:40

- |

Ⓜ️ По последним данным Росстата, за период с 13 по 19 августа ИПЦ вырос на 0,04% (прошлые недели — 0,05%, 0%), с начала августа 0,09%, с начала года — 5,15% (годовая — 9,04%). Вторую неделю подряд инфляции не может помочь плодоовощной сезон (инфляция к концу лета обычно снижается из-за нового урожая, но не в этот раз), большинство растущих компонентов перекрывает этот фактор. Помимо этого, опрос инФОМ в августе показал, что ожидаемая инфляция увеличилась с 12,4% до 12,9% (максимальный уровень с декабря 2023 г., когда ключевую ставку подняли до 16%), а наблюдаемая с 14,2% до 15% (месяц назад снижалась). Как вы заметили, регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%, а прогноз по инфляции на 2024 г. до 6,5-7%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 13 неделю подряд (скрывают — жди беды, уже проходили это), напомню вам, что вес бензина в ИПЦ весомый ~5%.

( Читать дальше )

Блог им. svoiinvestor |Минфин при восстановлении RGBI отказался от флоатера и поставил на аукцион, только классику, но это временное явление, индекс снижается

- 16 августа 2024, 09:03

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его провидении индекс RGBI находился выше 107 пунктов, на сегодняшний день ситуация ухудшилась — 106 пунктов. С учётом недельной эйфории на рынке ОФЗ (инвесторы считали, что повышение ставки окончено и замедление инфляции тому доказательство) министерство решило отказаться от флоатера и разместило, только классику — аукцион состоялся (конечно ещё была выдана незначительная премия к выпускам). Всё же давление на рынок ОФЗ вернулось:

🔔 Будем держать ставку высокой сколько потребуется для возвращения инфляции к цели. Если потребуется, готовы к повышению — заявила глава ЦБ Эльвира Набиуллина.

🔔 По данным Росстата, за период с 6 по 12 августа ИПЦ вырос на 0,05% (прошлые недели — 0%, 0,08%), с начала августа 0,05%, с начала года — 5,11% (годовая — 9,1%). Даже плодоовощной сезон не может помочь (типичная история конца лета, когда инфляция в августе снижается из-за нового урожая, но не в этот раз) и большинство растущих компонентов перекрывает этот фактор. Помимо этого, регулятор дал комментарий по инфляции в июле — 16,1% saar (в июне — 9,3%), темп роста ИПЦ без коммунальных тарифов — 12,1% saar (в июне — 9,7%), это многовато.

( Читать дальше )

Блог им. svoiinvestor |В августе не стоит ждать дефляции? ЦБ оценил июльскую инфляцию в 16,1% saar — многовато, рост цен на услуги/топливо продолжился в августе

- 15 августа 2024, 09:28

- |

Ⓜ️ По последним данным Росстата, за период с 6 по 12 августа ИПЦ вырос на 0,05% (прошлые недели — 0%, 0,08%), с начала августа 0,05%, с начала года — 5,11% (годовая — 9,1%). Интересно, что даже плодоовощной сезон не может помочь (типичная история конца лета, когда инфляция в августе снижается из-за нового урожая, но не в этот раз) и большинство растущих компонентов перекрывает этот фактор. Помимо этого, регулятор дал комментарий по инфляции в июле — 16,1% saar (это месячная инфляция без сезонных факторов, умноженная на 12, в июне — 9,3%), темп роста ИПЦ без коммунальных тарифов — 12,1% saar (в июне — 9,7%), обратите внимание, как услуги влияют на инфляцию (чрезмерное кредитование + рост зарплат). Как вы заметили, регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%, а прогноз по инфляции на 2024 г. до 6,5-7%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

Блог им. svoiinvestor |Минфин использует флоатер совместно с классикой на аукционе, помогает эйфория на рынке ОФЗ, которая увеличивает выручку министерства

- 12 августа 2024, 14:12

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его провидении индекс RGBI составлял 105,5 пунктов, на сегодняшний день ситуация значительно улучшилась — 107,3 пункта. С учётом эйфории на рынке ОФЗ (инвесторы считают, что повышение ставки окончено и замедление инфляции тому доказательство) министерство помимо флоатера добавила на аукцион классику — он состоялся и это очевидный успех (конечно ещё была выдана незначительная премия к выпускам, поэтому выручка увеличилась). Всё же давление на рынке ещё присутствует:

🔔 Будем держать ставку высокой сколько потребуется для возвращения инфляции к цели. Если потребуется, готовы к повышению — заявила глава ЦБ Эльвира Набиуллина.

🔔 По данным Росстата, за период с 30 июля по 5 августа ИПЦ вырос на 0% (прошлые недели — 0,08%, 0,11%), с начала августа 0%, с начала года — 5,06% (годовая — 9,13%). Фиксируем, что 4 неделю подряд идёт замедление инфляции и связано это плодоовощным сезонном (это типичная история конца лета, когда инфляция в августе снижается). Главное, что Росстат пересчитал месячную инфляцию июля — 1,14% и она оказалась выше недельной (недельная — 1,07%), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора.

( Читать дальше )

Блог им. svoiinvestor |Инфляция ожидаемо замедлилась, но потреб. активность вновь ускорилась, на топливном рынке кризис, пересчёт июля выше недельных данных!

- 12 августа 2024, 09:04

- |

Ⓜ️ По последним данным Росстата, за период с 30 июля по 5 августа ИПЦ вырос на 0% (прошлые недели — 0,08%, 0,11%), с начала августа 0%, с начала года — 5,06% (годовая — 9,13%). Фиксируем, что 4 неделю подряд идёт замедление инфляции и связано это плодоовощным сезонном (это типичная история конца лета, когда инфляция в августе снижается). Главное, что Росстат пересчитал месячную инфляцию июля — 1,14% и она оказалась выше недельной (недельная — 1,07%, было ожидаемо, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора. Как вы заметили регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%, а прогноз по инфляции на 2024 г. до 6,5-7%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 11 неделю подряд (если скрывают, жди беды, уже проходили это), напомню вам, что вес бензина в ИПЦ весомый ~5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс